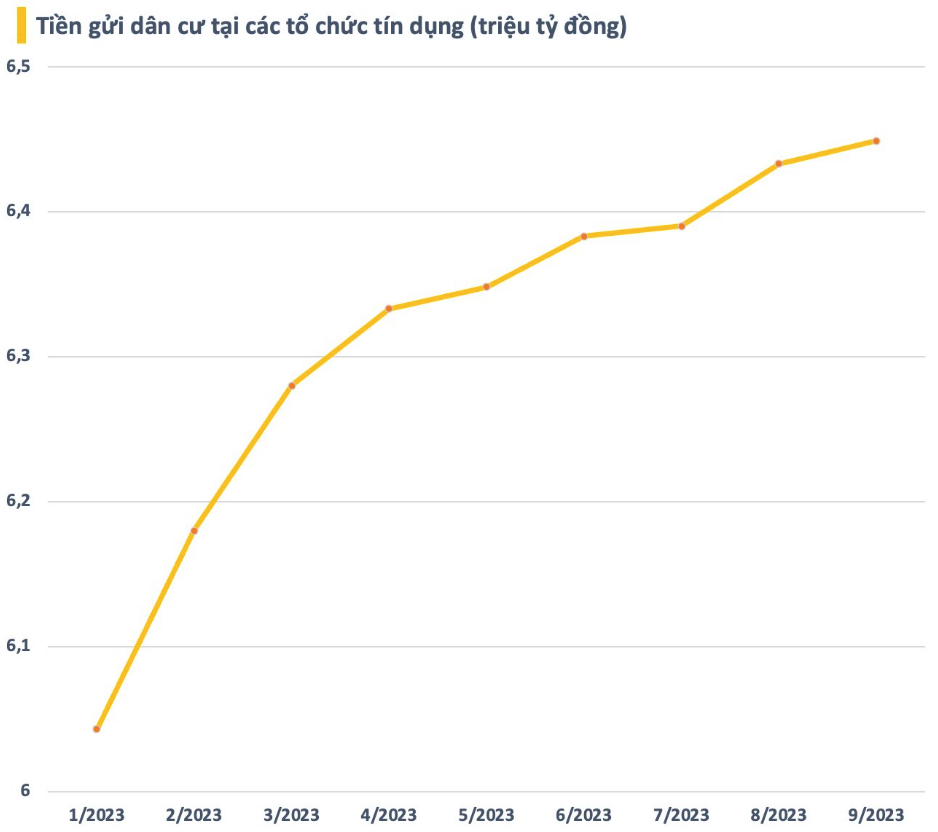

Số liệu được Ngân hàng Nhà nước công bố mới đây cho thấy, lượng tiền gửi của người dân tại các tổ chức tín dụng đã tăng thêm 15.935 tỷ đồng trong tháng 9, lên mức kỷ lục hơn 6,449 triệu tỷ đồng. Con số này khá bất ngờ khi lãi suất tiền gửi tại nhiều ngân hàng đã rơi về mức thấp chưa từng thấy sau khi liên tục giảm trong thời gian qua.

Đơn cử, tại Vietcombank, lãi suất kỳ hạn từ 12 tháng trở lên áp dụng với lãi suất 5%/năm, trong khi kỳ hạn 6 - 9 tháng là 3,9%/năm. Còn kỳ hạn 3 tháng chỉ là 2,9%/năm. Tại các ngân hàng như BIDV, Vietinbank và Agribank, lãi suất huy động có cao hơn, như kỳ hạn trên 12 tháng là 5,3%. Kỳ hạn 6-12 tháng có lãi suất tiền gửi là 4,3%/năm… Với các ngân hàng tư nhân, lãi suất huy động cũng giảm xuống mức kỷ lục, phổ biến quanh mức 5,3 - 5,7%/năm với kỳ hạn từ 12 tháng trở lên. Còn với kỳ hạn từ 6 đến dưới 12 tháng là 5%/năm.

|

| Tiền gửi ngân hàng lập kỷ lục, điều gì đang diễn ra? |

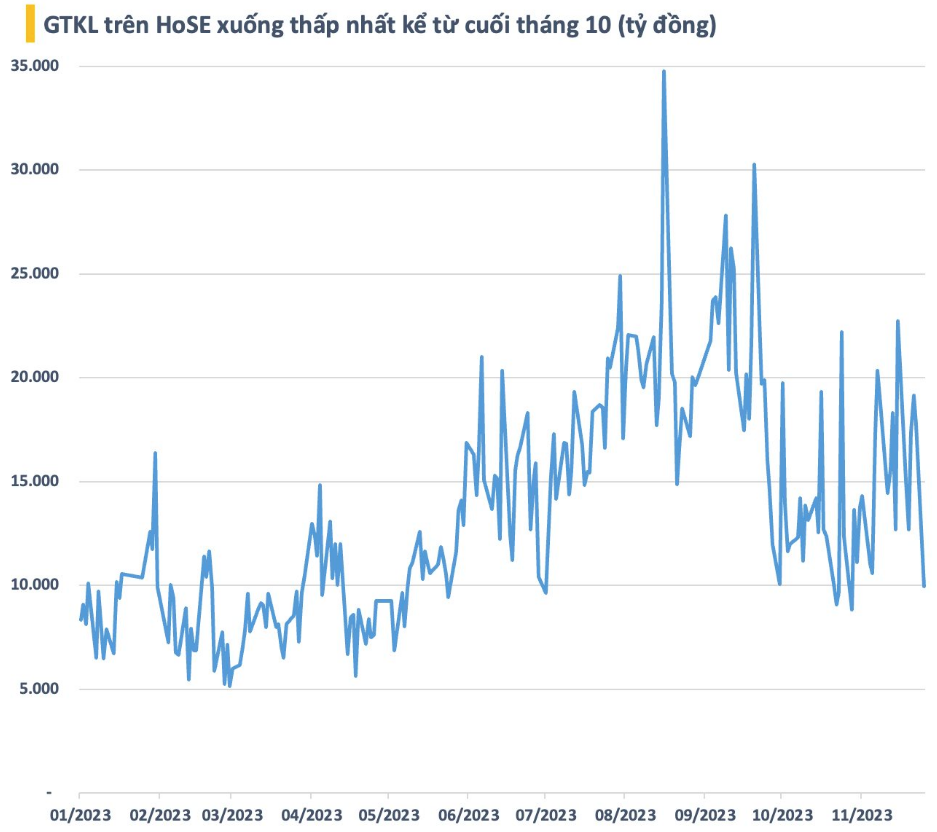

Trong bối cảnh đó, thị trường chứng khoán lại chứng kiến tình cảnh giao dịch ảm đạm với thanh khoản sụt giảm mạnh từ cuối tháng 9 tới nay. Gần nhất, phiên giao dịch hôm qua 17/11, giá trị khớp lệnh trên HoSE đã rơi xuống dưới 10.000 tỷ đồng - mức thấp nhất trong một tháng kể từ hồi cuối tháng 10. Điều này cho thấy nhà đầu tư có tiền nhàn rỗi vẫn không quá hào hứng với kênh đầu tư chứng khoán. Nhìn chung, sự chuyển dịch từ kênh tiền gửi sang chứng khoán trong bối cảnh lãi suất thấp vẫn không được như kỳ vọng.

Theo các chuyên gia, kinh tế thế giới vẫn ghi nhận những diễn biến phức tạp, gây ảnh hưởng tiêu cực đến kinh tế trong nước. Theo đó, các kênh đầu tư như chứng khoán, bất động sản hay vàng có nhiều rủi ro. Vì vậy, để đảm bảo tài sản, người dân chọn gửi tiền vào ngân hàng. Tiền gửi được xem là kênh giữ tiền an toàn và sinh lời dù lãi suất tiền gửi liên tục sụt giảm.

|

| Tiền gửi của dân cư tại các tổ chức tín dụng đã tăng thêm 15.935 tỷ đồng trong tháng 9, lên mức kỷ lục hơn 6,449 triệu tỷ đồng |

Trong khi đó, việc VN-Index mất mốc quan trọng 1.100 điểm đã gây ảnh hưởng đáng kể đến tâm lý của nhà đầu tư chứng khoán. Có thể thấy, tiền nằm trong thị trường nghiêng về trạng thái “án binh bất động” sau khi nhiều nhận định cho rằng VN-Index cần tạo 2 đáy trước khi xác nhận xu hướng tăng mới. Bên cạnh đó, hiện tại cũng là thời điểm thị trường rơi vào vùng trũng thông tin. Do đó, các nhà đầu tư sẵn sàng chờ đợi cơ hội để giải ngân tại vùng giá tốt hơn.

Mặt khác, nhu cầu sử dụng đòn bẩy không lớn khi thị trường chưa định hình xu hướng. So với mức thiết lập hồi cuối tháng 9 sau đợt giải chấp hồi tháng 10, dư nợ margin ước tính đã giảm khoảng 10 - 15%. Áp lực bán bằng mọi giá không quá đáng kể giúp các nhà đầu tư tránh hoảng loạn trong các nhịp điều chỉnh.

Bên cạnh đó, hầu hết các nhóm cổ phiếu thường xuyên “ngốn’ thanh khoản đều đang vướng những câu chuyện riêng. Nhóm ngân hàng đang bị kẹp giữa câu chuyện tăng trưởng tín dụng ở mức thấp và nợ xấu tăng nhanh. Nhóm bất động sản - nhóm cổ phiếu từng gánh thanh khoản trong quý 3 cũng hạ nhiệt rõ rệt sau khi mùa cao điểm đáo hạn trái phiếu qua đi. Nhóm cổ phiếu sáng cửa nhất là chứng khoán với kỳ vọng KRX sẽ vận hành vào cuối năm nhưng định giá lại đang không thật sự hấp dẫn,...

|

Trên thực tế, thanh khoản thấp có thể chỉ là yếu tố mang tính thời điểm. Thị trường hiện vẫn còn một số câu chuyện đáng chờ đợi trong thời gian tới như việc hệ thống mới KRX chính thức “go live”, bức tranh lợi nhuận quý 4 và cả năm 2023, kỳ họp quan trọng của Cục Dự trữ Liên bang Mỹ (Fed) vào tháng 12 cùng với những thông điệp cho năm mới,...

Về triển vọng thị trường chứng khoán Việt Nam trong thời gian tới, Dragon Capital đánh giá thị trường có thể đã qua được vùng đáy nhưng triển vọng phục hồi vẫn chưa thực sự rõ ràng. p/B của VN-Index đã về khoảng 1,5 lần, mức thấp chưa từng thấy kể từ giai đoạn Covid-19. Bên cạnh đó, việc Ngân hàng Nhà nước vẫn duy trì chính sách tiền tệ nới lỏng, thị trường hiện đã ở vùng quá bán. Tuy nhiên, việc đồng nội tệ giảm 4,4% kể từ tháng 6 năm nay đã khiến lợi nhuận sau thuế bị ảnh hưởng bởi dự phòng lỗ tỷ giá ở một số cổ phiếu nhóm vốn hóa lớn có vay nợ bằng USD.

Nhìn nhận về bối cảnh thị trường chứng khoán, ông Trần Hoàng Sơn – Giám đốc Chiến lược thị trường VPBankS cho rằng VN-Index đã có tuần giảm điểm nhẹ và duy trì ở trạng thái đi ngang tuần thứ 2 liên tiếp. Tuy nhiên, mức độ rung lắc diễn ra mạnh hơn trong tuần trước khi chỉ số chung dao động trong ngưỡng từ 1.073-1.118, tương ứng với biên độ dao động giằng co trong tuần lên tới 4,21%.

Độ rộng thị trường thu hẹp báo hiệu sự yếu đi của nhiều nhóm cổ phiếu. Theo chuyên gia, độ rộng thị trường có xu hướng thu hẹp rõ ràng trong tuần qua đang cho thấy nhiều nhóm cổ phiếu đã kết thúc xu hướng tăng khi để mất hỗ trợ MA10 chiếm gần 67%. Ngoài ra, số mã trong rổ VN-Index nằm trên MA50/MA20 thu hẹp chỉ còn 35% và 59,89% cho thấy sự yếu đi khá rõ của thị trường chung.

Đồng thời, các chỉ báo động lượng đang cho thấy tín hiệu suy yếu tiếp diễn. Theo tổng hợp các chỉ báo kỹ thuật trong tuần qua nhận thấy tín hiệu suy yếu và xác nhận xu hướng điều chỉnh tiếp diễn ở hầu hết các chỉ báo như GS Indicator, Stochastic, DMI,..

Ngoài ra, việc các đỉnh nến gần đây đang thấp dần đều còn các đáy thì tiếp tục thấp hơn cho thấy VN-Index vẫn ở trong một trend giảm lớn kể từ đỉnh tháng 9 là một điểm cần thận trọng giai đoạn này. Do đó, thị trường chưa có tín hiệu tạo 2 đáy và tất cả chỉ báo cho thấy khả năng điều chỉnh vẫn có thể tiếp diễn.